IGポート、3期連続最高益 24年5月期純利益51%増

速報 15:05 最終更新 15:45

【東京本局 = 株式・エンターテインメント】

アニメ制作のIGポートが12日に発表した2024年5月期の連結純利益は、前期比51.1%増の11.6億円だった。アニメ作品が海外で好調だったことや版権収入の増加が利益を押し上げた。売上高は同6.1%増の118.4億円、営業利益は同23.6%増の12.3億円だった。

| 実績 | 前期比 | 市場予想比 | |

|---|---|---|---|

| 売上高 | 118.4億円 | +6.1% | +2.0% |

| 営業利益 | 12.3億円 | +23.6% | +5.7% |

| 経常利益 | 13.8億円 | +38.1% | +10.6% |

| 純利益 | 11.6億円 | +51.1% | +14.1% |

売上高はQUICKコンセンサスが事前にまとめた市場予想を2.1%、営業利益と純利益はそれぞれ5.7%、14.1%上回った。

主力の映像制作事業の売上高は62.1億円(前期比1.6%増)だったが、9.0億円の営業損失(前期は0.8億円の営業利益)となった。出版事業の売上高は23.4億円(同19.5%減)、営業利益は4.8億円(同14.2%減)だった。版権事業は売上高30.0億円(同62.1%増)、営業利益18.2億円(同282.4%増)と大幅な増収増益となった。作品別ではSPY×FAMILYとハイキュー!!が合計で4割を稼いだ。

「劇場版 ハイキュー!! ゴミ捨て場の決戦」が興行収入100億円を超えるヒットとなり、版権事業に大きく貢献した。一方で、映像制作事業では物価高騰による人件費やCG制作費、外注費等の上昇や、制作期間の長期化により一部作品で受注損失引当金を計上した。

今期予想

同日公表した25年5月期の連結業績予想は、通期売上高が129.9億円(前期比9.7%増)、営業利益17.4億円(同41.8%増)、純利益11.2億円(同3.6%減)になりそうだと発表した。「SPY × FAMILY」「怪獣8号」などのシリーズタイトルの制作を予定している。

配当については、1株当たり年間配当予想を従来の55円から60円に引き上げた。連結配当性向25%を目安とする方針に基づく。なお、同社は2024年6月1日付で1株を4株に分割する株式分割を実施しており、配当金額は分割前の株式数を基準に記載されている。

政府の知的財産戦略本部が新たなクールジャパン戦略を決定し、2033年までに関連産業全体で50兆円の海外展開を目指す方針を示していた。アニメ市場の規模は2023年に3兆円に乗せる公算が大きい。業種自体が急速に成長している。

中期計画

あわせて発表した2027年5月期までの中期経営計画は、アニメ業界の好調な成長を背景に意欲的な目標を掲げた。最終年度となる27年5月期には売上高144.7億円、経常利益22.1億円を目指す。24年5月期実績と比較すると、売上高で22.2%増、経常利益で65.2%増の大幅な成長を見込む。

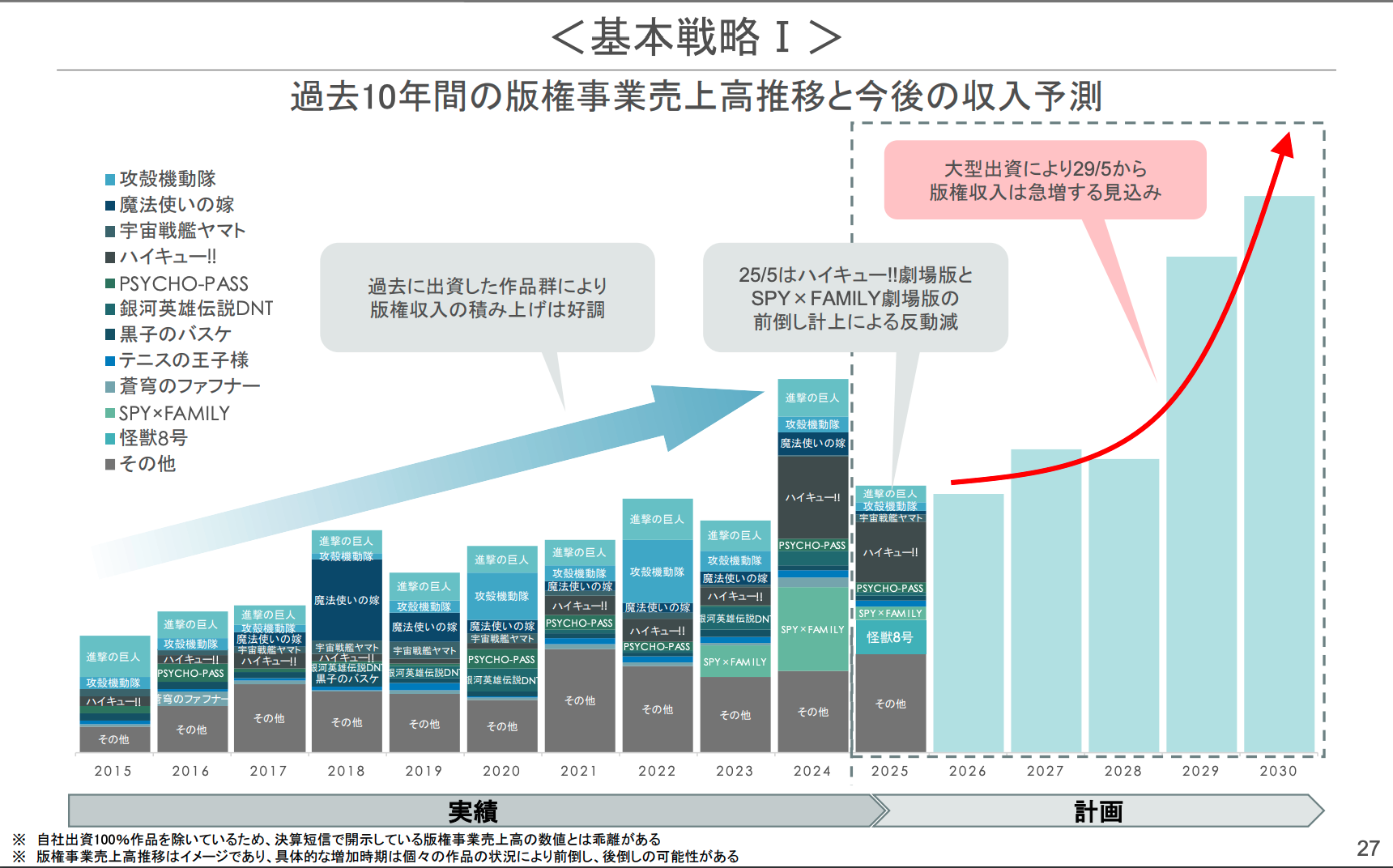

成長の核となるのは、シリーズ作品の強化による版権収入の拡大と、商品化事業の急成長だ。「SPY×FAMILY」「ハイキュー!!」「怪獣8号」などの人気シリーズを継続的に展開し、安定的な版権収入の確保を目指す。同時に、新規IPの開発にも注力し、2028年以降は大型作品への出資を増やす方針だ。

注目は商品化事業の成長目標だ。24年5月期に約3億円だった商品化事業の売上高を、27年5月期には24億円まで拡大する計画を立てる。自社IPを活用したグッズ開発と、国内外での販路拡大に注力する方針で、特に中国やその他アジア諸国での販売強化を進めている。

セグメント別の見通しでは、主力の映像制作事業が来期まで赤字が続く見込みだが、26年5月期以降の黒字化を目指している。人件費や制作コストの上昇といった課題に対し、海外配信会社との交渉を通じて予算の見直しを進めている。出版事業は電子書籍を中心に安定成長を見込み、26年5月期には営業利益5.5億円を目標とする。版権事業は変動が大きいものの、中長期的な成長を目指し、26年5月期には営業利益10.5億円を見込む。

28年5月期以降の長期的な計画については、大型作品への出資を増やす方針を示した。一時的に営業利益が減少する可能性を認めつつも、長期的なキャッシュフロー獲得のための戦略的投資と位置付けた。出資償却が終了する2029年以降は営業利益が急拡大する。

グローバル展開も中期計画の重要な柱になる。Netflix向けオリジナル作品「THE ONE PIECE」の制作や、「銀河英雄伝説」シリーズの新作など、国際市場を視野に入れた作品群の強化を進める。海外市場でのアニメ人気の高まりを背景に、さらなる成長を目指す姿勢を鮮明にする。

課題もある。映像制作事業の収益性改善が最大の懸案事項だ。ただ、版権事業と商品化事業の成長が全体の収益を押し上げる構図は変わらないと同社は分析している。